Breaking News

Novità in tema di fatture attive e passive elettroniche - abolizione esterometro

A partire dal 1º gennaio 2022, le fatture attive e passive con controparti non residenti in Italia dovranno essere trasmesse telematicamente in formato XML, utilizzando il Sistema di Interscambio (SdI).

A tale riguardo sono stati introdotti specifici codici per individuare il “tipo documento”.

Di seguito si riporta l’elenco completo aggiornato:

| Tipo Documento |

|

TD01 |

fattura |

|

TD02 |

acconto/anticipo su fattura |

|

TD03 |

acconto/anticipo su parcella |

|

TD04 |

nota di credito |

|

TD05 |

nota di debito |

|

TD06 |

parcella |

|

TD16 |

integrazione fattura reverse charge interno |

|

TD17 |

integrazione/autofattura per acquisto servizi dall'estero |

|

TD18 |

integrazione per acquisto di beni intracomunitari |

|

TD19 |

integrazione/autofattura per acquisto di beni ex art.17 c.2 DPR 633/72 |

|

TD20 |

autofattura per regolarizzazione e integrazione delle fatture (ex art.6 c.8 e 9-bis d.lgs. 471/97 o art.46 c.5 D.L. 331/93) |

|

TD21 |

autofattura per splafonamento |

|

TD22 |

estrazione beni da Deposito IVA |

|

TD23 |

estrazione beni da Deposito IVA con versamento dell'IVA |

|

TD24 |

fattura differita di cui all'art. 21, comma 4, terzo periodo lett. a) DPR 633/72 |

|

TD25 |

fattura differita di cui all'art. 21, comma 4, terzo periodo lett. b) DPR 633/72 |

|

TD26 |

cessione di beni ammortizzabili e per passaggi interni (ex art.36 DPR 633/72) |

|

TD27 |

fattura per autoconsumo o per cessioni gratuite senza rivalsa |

Con provvedimento dell’Agenzia delle Entrate n. 166579/2020, sono state approvate le “nuove” specifiche tecniche per l’emissione delle fatture elettroniche, introducendo, in particolare, nuovi codici “Tipo documento”, utilizzabili in caso di integrazione/autofatturazione elettronica delle fatture passive.

Ad oggi, per le fatture elettroniche contraddistinte da “Tipo Documento” TD16, TD21, TD22, TD23, non è stato introdotto l’obbligo di invio al Sistema di Interscambio (previsto, invece, a partire dal 1° gennaio 2022 per le sole operazioni con soggetti esteri).

Visto l’approssimarsi del 1° gennaio 2022, allo scopo di consentire l’adeguamento interno del ciclo di fatturazione attivo e passivo, si ripropongono alcuni dei temi già trattati con circolare n. 27 del 9 dicembre 2020.

Verso l’abolizione dell’esterometro

Ai sensi dell’art. 1 comma 3-bis D.Lgs n. 127/2015 i soggetti passivi IVA residenti o stabiliti in Italia devono trasmettere telematicamente all’Agenzia delle Entrate, con periodicità trimestrale, i dati relativi alle operazioni attive e passive effettuate fino al 31 dicembre 2021 con soggetti non stabiliti, con esclusione delle operazioni su cui sono state emesse bollette doganali e le operazioni per i quali è stata emessa fattura elettronica.

Fino al 31/12/2021 i soggetti passivi IVA hanno la facoltà di emettere fattura elettronica nei confronti dei soggetti non stabiliti evitando l’invio dell’esterometro.

Con la Legge di Bilancio 2021 è stato modificato l’art. 1 comma 3-bis D.Lgs n. 127/2015, prevedendo l’obbligo di invio, mediante Sistema di Interscambio (SdI,) delle fatture emesse e ricevute verso/da soggetti non stabiliti.

La trasmissione e l’emissione delle fatture elettroniche in formato XML dovrà essere effettuata con tempistiche differenti a seconda del tipo di operazione e nelle modalità stabilite, conformi alle specifiche tecniche approvate con Provvedimento dell’Agenzia delle Entrate n. 89757/2018 (modificate da ultimo con Provvedimento n.166579/2020).

Sono obbligati ai succitati adempimenti tutti i soggetti passivi IVA residenti o stabiliti nel territorio dello Stato, mentre sono esonerati i soggetti passivi che non sono stabiliti in Italia, ma solamente identificati ai fini IVA mediante identificazione diretta o rappresentante fiscale (risposta interpello 67/E/2019, risposta interpello 104/E/2019).

Come indicato nella circ. 14/E/2019, sono esonerati i soggetti che operano in base al:

- regime c.d. "di vantaggio" (art. 27 co. 1 e 2 del DL 98/2011);

- regime forfetario per gli autonomi (art. 1 co. 54 ss. della L. 190/2014).

Fatture attive verso non residenti

Per le operazioni attive la fattura elettronica dovrà essere emessa entro i termini stabiliti dall’art. 21 del DPR 633/72, più precisamente:

- fattura immediata entro 12 giorni dall’effettuazione della cessione di beni o prestazione di servizi (la data documento ed effettuazione dell’operazione quindi coincidono). In tale caso sarà opportuno emettere una fattura di tipo TD01;

- fattura differita entro il 15 del mese successivo a quello di effettuazione dell’operazione nei casi previsti tassativamente dal comma 4 dell’art. 21 del DPR 633/72, utilizzando il tipo fattura TD24 o TD25. La fattura differita può essere emessa nei seguenti casi:

- per le cessioni di beni la cui consegna o spedizione risulta da documento di trasporto o da altro documento idoneo a identificare i soggetti tra i quali è effettuata l’operazione;

- per le cessioni di beni effettuate dal cessionario nei confronti di un soggetto terzo per il tramite del proprio cedente;

- per le prestazioni di servizi rese a soggetti passivi stabiliti nel territorio di un altro Stato membro dell’Unione europea, non soggette all’imposta ai sensi dell’articolo 7-ter;

- per le prestazioni di servizi di cui all’articolo 6, sesto comma, primo periodo, rese a o ricevute da un soggetto passivo stabilito fuori dell’Unione europea.

Nel caso di operazioni verso soggetti non identificati in Italia, per entrambe le tipologie, nel campo “Codice destinatario” dovranno essere indicati 7 caratteri “XXXXXXX” (Provvedimento n 89757 del 30 Aprile 2018 dell’Agenzia delle Entrate). Mentre per le operazioni verso soggetti stabiliti all’estero e identificati in Italia, tramite rappresentanza fiscale o identificazione diretta, nel campo “Codice Destinatario” dovrà essere inserita l’indicazione “0000000”, salvo che il cessionario/committente non indichi uno specifico indirizzo telematico (pec o codice univoco).

Si specifica che tutte le fatture elettroniche emesse dai soggetti residenti o stabiliti dovranno essere espresse in EURO, così come dettato dall’art.21, comma 2, lettera l) del DPR 633/1972, ricordando di indicare nel capo “Divisa” 2.1.1.2 la dicitura “EUR”.

I codici natura da utilizzare per tali operazioni sono i seguenti:

|

Tipologia dell'operazione |

Riferimento normativo |

Codice natura |

|

Operazioni non soggette a IVA ai sensi artt. 7 a 7-septies del DPR 633/72, prestazioni di servizi presso soggetti residenti in UE |

artt. 7 a 7-septies del DPR 633/72 |

N2.1 |

|

Cessioni all'esportazione (incluse le operazioni c.d. "triangolari"). |

Art. 8 co. 1 lett. a) e b) del DPR 633/72 |

N3.1 |

|

Cessione con trasporto o spedizione fuori del territorio dell'UE entro 180 giorni dalla consegna, a cura del cessionario o per suo conto, effettuate, secondo modalità stabilite con decreto del Ministro dell'Economia e delle Finanze, nei confronti delle Amministrazioni Pubbliche e dei soggetti della cooperazione allo sviluppo iscritti nell'elenco di cui all'art. 26 co. 3 della L. 11.8.2014 n. 125, in attuazione di finalità umanitarie, comprese quelle dirette a realizzare programmi di cooperazione allo sviluppo. |

Art. 8 co. 1 lett. b-bis) del DPR 633/72 |

N3.1 |

|

Cessioni di beni estratti da un deposito IVA con trasporto o spedizione fuori del territorio della Comunità europea. |

Art. 50-bis co. 4 lett. g) del DL 331/93 |

N3.1 |

|

Cessioni intra UE (cessioni di beni a titolo oneroso trasportati o spediti nel territorio di altro Stato membro, ecc.). |

Art. 41 del DL 331/93 |

N3.2 |

|

Cessione di beni effettuate nei confronti di cessionari, se i beni sono trasportati o spediti in altro Stato membro a cura o a nome del cedente anche per incarico dei propri cessionari. |

Art. 58 del DL 331/93 |

N3.2 |

|

Cessioni intracomunitarie di beni estratti da un deposito IVA con spedizione in un altro Stato membro della Comunità europea, salvo che si tratti di cessioni intracomunitarie soggette ad imposta nel territorio dello Stato. |

Art. 50-bis co. 4 lett. f) del DL 331/93 |

N3.2 |

|

Operazioni con la Repubblica di San Marino. |

Art. 71 del DPR 633/72 |

N3.3 |

|

Operazioni assimilate alle esportazioni (cessioni di navi adibite alla navigazione in alto mare, cessioni di aeromobili e satelliti ad organi dello Stato, ecc.). |

Art. 8-bis del DPR 633/72 |

N3.4 |

|

Servizi internazionali o connessi agli scambi internazionali (trasporti di persone eseguiti in parte nel territorio dello Stato e in parte in territorio estero in dipendenza di un unico contratto, trasporti relativi a beni in esportazione, noleggi e locazioni di navi, ecc.). |

Art. 9 del DPR 633/72 |

N3.4 |

|

Cessioni di beni e prestazione di servizi effettuate nei confronti delle sedi e dei rappresentanti diplomatici e consolari, nei confronti dei comandi militari degli Stati membri, ecc. |

Art. 72 del DPR 633/72 |

N3.4 |

|

Cessioni, anche tramite commissionari, di beni diversi dai fabbricati e dalle aree edificabili, e prestazioni di servizi rese a soggetti che, avendo effettuato cessioni all'esportazione od operazioni intracomunitarie, si avvalgono della facoltà di acquistare, anche tramite commissionari, o importare beni e servizi senza pagamento dell'imposta (dietro presentazione di dichiarazione di intento). |

Art. 8 co. 1 lett. c) e co. 2 del DPR 633/72 |

N3.5 |

|

Cessione di beni eseguite mediante introduzione in un deposito IVA. |

Art. 50-bis co. 4 lett. c) del DL 331/93 |

N3.6 |

|

Cessioni di beni e prestazioni di servizi aventi ad oggetto beni custoditi in un deposito IVA. |

Art. 50-bis co. 4 lett. e) del DL 331/93 |

N3.6 |

|

Trasferimenti di beni da un deposito IVA all'altro. |

Art. 50-bis co. 4 lett. i) del DL 331/93 |

N3.6 |

|

Prestazioni di servizi rese fuori dall'UE da agenzie di viaggio e turismo (DM 30.3.99 n. 340). |

Art. 74-ter del DPR 633/72 |

N3.6 |

Nonostante, l’introduzione dell’obbligo di fatturazione elettronica attiva, permane l’obbligo di inviare al cliente estero il formato cartaceo del documento.

Operazioni intervenute con la Repubblica di San Marino

Per le operazioni intervenute con la Repubblica di San Marino, le disposizioni del D.L. “Crescita” (art. 12 del D.L. 34/2019) e il successivo Provvedimento dell’Agenzia delle Entrate del 5 agosto 2021 stabiliscono un periodo transitorio che è iniziato il 1° ottobre 2021 e terminerà il 30 giugno 2022, nel quale potranno essere emesse, in alternativa al formato cartaceo, fatture elettroniche mediante Sistema di Interscambio, evitando così l’indicazione di tali operazioni nel c.d. “esterometro”. Dal 1° luglio 2022, salvi gli esoneri, potranno essere emessi solo documenti in formato elettronico, con codice destinatario registrato dall’Ufficio della Repubblica di San Marino “2R4GTO8”.

Al momento non sono presenti chiarimenti sull’obbligo di emissione delle fatture elettroniche per le operazioni con la Repubblica di San Marino effettuate dal 01 gennaio 2022 al 30 giugno 2022. Tuttavia, in tale periodo transitorio, visto le novità normative in tema di operazioni con soggetti esteri, sarà possibile emettere fattura elettronica alternativamente:

- indicando codice destinatario” “XXXXXXX” e, inviando la fattura cartacea in duplice copia al cessionario, il quale a sua volta invierà uno dei documenti ricevuti all’ufficio tributario di San Marino per la vidimazione;

- indicando codice destinatario “2R4GTO8”, senza ulteriori adempimenti, in quanto il documento perverrà direttamente tramite SDI all’Ufficio di San Marino, che provvederà alla convalida e alla comunicazione dell’esito del controllo all’Agenzia delle Entrate.

Fatture passive

- Fatture passive da soggetti non residenti

Per quanto riguarda le operazioni passive, il soggetto residente o stabilito in Italia che riceve la fattura cartacea dal fornitore estero, dovrà generare una fattura elettronica in formato XML entro il giorno 15 del mese successivo a quello del ricevimento del documento comprovante l’operazione o di effettuazione dell’operazione stessa.

Le operazioni ricevute da soggetti non stabiliti, ai fini IVA, sono disciplinate dall’art. 17 del D.p.r 633/72 attraverso il meccanismo del “reverse charge” che prevede l’applicazione dell’imposta direttamente sul destinatario della cessione del bene o della prestazione del servizio, anziché sul cedente, mediante l’emissione di un’autofattura o di integrazione della fattura stessa.

Le tipologie di documento da utilizzare verranno di seguito elencate a seconda della specifica casistica:

- TD17 “integrazione/autofattura per acquisto servizi dall’estero”

Il tipo documento TD17 è utilizzato dal cessionario/committente residente quando riceve fattura per prestazione di servizi dal cedente/prestatore non residente e privo di stabile organizzazione nel territorio dello Stato (anche residente nella Repubblica di San Marino o nello Stato della Città del Vaticano).

Compilazione della fattura TD17:

- campo cedente/prestatore: dati del prestatore estero con l’indicazione del paese di residenza dello stesso;

- campo cessionario/committente: dati di chi effettua l’integrazione o emette l’autofattura;

- campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata:

- la data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero), nel caso di emissione del documento integrativo relativo all’acquisto di servizi intra-UE;

- la data di effettuazione dell’operazione, nel caso di emissione dell’autofattura relativa all’acquisto di servizi extra-UE o acquisti di servizi da prestatore residente nella Repubblica di San Marino o nello Stato della Città del Vaticano.

- indicazione dell’imponibile presente nella fattura inviata dal cedente/prestatore e della relativa imposta calcolata dal cessionario/committente, o del codice natura nel caso non si tratti di un’operazione imponibile (ad esempio, codice N3.4 nel caso di non imponibilità e codice N4 nel caso di esenzione);

- indicazione nel campo 2.1.6 degli estremi della fattura di riferimento e, a questo fine, dell’Id Sdi attribuito alla stessa dal Sistema di interscambio, quando disponibile;

- campo 2.1.1.4 “Numero”: consigliabile adoperare una numerazione progressiva ad hoc;

- nel campo 2.2.1.4. “Descrizione” in caso di:

- integrazione della fattura ricevuta da soggetti UE, indicare il riferimento normativo iva. “Integrazione ai sensi dell’art.17, comma 2 del D.P.R. 633/1972”;

- autofattura della prestazione da soggetto extra-UE, riportare dettagliatamente quanto indicato nella descrizione della fattura ricevuta con riferimento ai servizi acquistati riportando inoltre la seguente dicitura: “Autofattura ai sensi dell’art. 17, comma 2 del D.P.R. 633/1972”

In entrambe le ipotesi, si consiglia di allegare nel campo 2.5. “allegati” la fattura di acquisto di servizi ricevuta.

- TD18 “integrazione per acquisto di beni intracomunitari”

Il tipo documento TD18 è utilizzato dal cessionario/committente residente quando riceve fattura per l’acquisto di beni dal cedente/prestatore residente in altro paese UE.

Compilazione della fattura TD18:

- campo cedente/prestatore: dati del cedente estero con l’indicazione del paese di residenza dello stesso;

- campo cessionario/committente: dati del cessionario/committente che effettua l’integrazione;

- nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero);

- indicazione dell’imponibile presente nella fattura inviata dal cedente/prestatore e della relativa imposta calcolata dal cessionario/committente, o del codice natura nel caso non si tratti di un’operazione imponibile (ad esempio per gli acquisti non imponibili con uso del Plafond occorre indicare N3.5; nel caso di introduzione di beni in un deposito IVA a seguito di acquisto intracomunitario occorre indicare la natura N3.6; nel caso di acquisti esenti occorre indicare la natura N4);

- indicazione nel campo 2.1.6 degli estremi della fattura di riferimento e, a questo fine, dell’IdSdi attribuito alla stessa dal Sistema di interscambio, quando disponibile;

- campo 2.1.1.4 “Numero”: consigliabile adoperare una numerazione progressiva ad hoc;

- nel campo 2.2.1.4. “Descrizione” indicare il riferimento normativo iva dell’art. 46, comma 1 del D.L. 331/1993.

Si consiglia di allegare nel campo 2.5. “allegati” la fattura di acquisto di beni ricevuta.

- TD19 “integrazione/autofattura per acquisto di beni ex art. 17 c.2 d.p.r. 633/72”

Il tipo documento TD19 è utilizzato dal cessionario/committente per gli acquisti di beni, che si trovano già in Italia, da un soggetto estero UE o Extra-UE (non sono considerate né importazioni e né acquisti intracomunitari), per il quale il cliente italiano è debitore d’imposta ed è tenuto ad applicare l’IVA con la procedura di integrazione o autofatturazione, a seconda che il fornitore sia stabilito in un altro Paese UE o in un paese extra-UE.

La trasmissione allo SDI di un questo tipo di documento avviene anche nel caso di emissione di un’autofattura ai sensi dell’art.17, comma 2, del D.P.R.633/1972, per acquisto di beni provenienti dalla Repubblica di San Marino o dallo Stato della Città del Vaticano.

Compilazione della fattura TD19:

- campo cedente/prestatore: dati del prestatore estero con l’indicazione del paese di residenza dello stesso;

- campo cessionario/committente: dati di chi effettua l’integrazione o emette l’autofattura;

- campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata:

- la data di ricezione della fattura emessa dal fornitore UE (o comunque una data ricadente nel mese di ricezione della fattura stessa);

- la data di effettuazione dell’operazione con il fornitore Extra-UE o con fornitore residente nella Repubblica di San Marino o nello Stato della Città del Vaticano, nel caso di emissione dell’autofattura.

- indicazione dell’imponibile presente nella fattura inviata dal cedente/prestatore e della relativa imposta calcolata dal cessionario/committente, o del codice natura nel caso non si tratti di un’operazione imponibile ad esempio per i non imponibili con uso del Plafond occorre indicare N3.5, nel caso di acquisti da soggetti non residenti di beni già presenti in Italia con introduzione in un deposito IVA (articolo 50-bis, comma 4, lettera c) oppure per acquisti da soggetti non residenti di beni (o di servizi su beni) che si trovano all’interno di un deposito IVA occorre indicare la natura N3.6;

- indicazione nel campo 2.1.6 degli estremi della fattura di riferimento e, a questo fine, dell’IdSdi attribuito alla stessa dal Sistema di interscambio, quando disponibile;

- campo 2.1.1.4 “Numero”: consigliabile adoperare una numerazione progressiva ad hoc.

- nel campo 2.2.1.4. “Descrizione” in caso di:

- integrazione della fattura ricevuta da soggetti UE, indicare il riferimento normativo iva dell’art.17, comma 2 del D.P.R. 633/1972. “Integrazione ai sensi dell’art.17, comma 2 del D.P.R. 633/1972”;

- autofattura dell’acquisto di beni da soggetto extra-UE, riportare dettagliatamente quanto indicato nella descrizione della fattura ricevuta riportando inoltre la seguente dicitura: “Autofattura ai sensi dell’art. 17, comma 2 del D.P.R. 633/1972”.

In entrambe le ipotesi, si consiglia di allegare nel campo 2.5. “allegati” la fattura di acquisto dei beni ricevuta.

- TD20 autofattura per regolarizzazione e integrazione delle fatture (ex art. 6 commi 8 e 9-bis d. lgs. 471/97 o art. 46 c.5 d.l. 331/93)

A fronte di un acquisto intracomunitario di beni di cui all'articolo 38, commi 2 e 3, lettere b) e c), di una prestazione di servizi rilevante nel territorio dello Stato resa da un prestatore UE o di acquisto di beni già presenti in Italia da fornitore UE, il Cessionario/Committente che non ha ricevuto la relativa fattura entro il secondo mese successivo a quello di effettuazione dell'operazione, oppure ha ricevuto una fattura indicante un corrispettivo inferiore a quello reale, deve emettere un’autofattura/integrazione trasmettendo allo SDI una tipologia “TipoDocumento” TD20.

Compilazione della fattura TD20:

- Campo cedente/prestatore: dati del fornitore;

- Campo cessionario/committente: identificativo IVA di colui che effettua la regolarizzazione o l’integrazione;

- Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di effettuazione dell’operazione di cessione o di prestazione di servizi, come previsto dall’articolo 21, comma 2, del d.P.R. 633/72;

- Indicazione dell’imponibile non fatturato dal C/P o dell’imponibile non indicato nella fattura inviata dal C/P e della relativa imposta calcolata dal C/C (o della Natura nel caso di non imponibilità o esenzione);

- Indicazione della fattura di riferimento nel campo 2.1.6 solo nel caso di emissione di una fattura irregolare da parte del cedente;

- Campo 2.1.1.4 “Numero”: si potrà inserire una numerazione progressiva ad hoc.

Si specifica che tutte le fatture elettroniche dovranno essere espresse in EURO, così come dettato dall’art. 21, comma 2, lettera l) del DPR 633/1972, ricordando di indicare nel campo “Divisa” 2.1.1.2 la dicitura “EUR”. In caso di fattura ricevuta in valuta Estera, sarà quindi opportuno convertire l’importo dell’operazione in euro alla data di effettuazione della stessa o, in mancanza, alla data della fattura ricevuta.

- Altre operazioni che prevedono l’integrazione della fattura o l’emissione di un’autofattura

Come evidenziato in premessa, per le operazioni contraddistinte dal tipo documento “TD16, TD21, TD22, TD23” dal 1 gennaio 2022 non vige l’obbligo di invio al Sistema di Interscambio (SDI).

Si ritiene comunque utile approfondire le singole casistiche anche in vista della futura messa a disposizione da parte dell’Agenzia delle Entrate delle bozze precompilate dei registri Iva (vendite e acquisti) e delle liquidazioni periodiche Iva (Lipe), nonché della dichiarazione annuale Iva (articolo 142 D.L. 34/2020) considerato che l’invio telematico di questa tipologia di fatture consentirà all’Agenzia delle Entrate di mettere a disposizione del contribuente delle dichiarazioni precompilate aventi un maggior grado di dettaglio.

Si segnala, inoltre, che una gestione “elettronica” anche di tali fattispecie faciliterebbe la conservazione in modalità elettronica dei documenti fiscali con conseguente riduzione del cartaceo.

- TD16 Integrazione fattura da reverse-charge interno

In caso di ricezione da cedente/prestatore residente di una fattura elettronica soggetta al regime del c.d. “reverse-charge interno” contraddistinta dai codici natura da N 6.1 a N6.9, il cessionario/committente potrà effettuare l’integrazione della fattura inviando al Sistema di Interscambio (SdI) una fattura elettronica usando il tipo documento TD16.

Compilazione del documento TD16:

- Campo cedente/prestatore: dati del C/P che ha emesso la fattura in reverse charge.

- Campo cessionario/committente: dati del C/C che effettua l’integrazione.

- Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di ricezione della fattura in reserve charge o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore.

- Indicazione dell’imponibile presente nella fattura inviata dal C/P e della relativa imposta calcolata dal C/C (in caso di aliquote diversificate, si compilerà il documento con i singoli imponibili e le singole imposte).

- Indicazione nel campo 2.1.6 degli estremi della fattura di riferimento e, a questo fine, dell’IdSdi attribuito alla stessa dal Sistema di interscambio, quando disponibile.

- Campo 2.1.1.4 “Numero”: consigliabile adoperare una numerazione progressiva ad hoc.

- TD21 Autofattura per splafonamento

Qualora l’esportatore abituale, che acquista con dichiarazione d’intento superando il limite previsto dal plafond disponibile (individuato tramite dichiarazione d’intento), ed intenda sanare la situazione con emissione di autofattura , può predisporre e trasmettere via SDI una fattura con tipologia documento TD21.

Compilazione del documento TD21:

- Campo cedente/prestatore: i dati di colui che emette l’Autofattura.

- Campo cessionario/committente: i dati di colui che emette l’Autofattura.

- Nel campo 2.1.1.3 della sezione “Dati Generali” del file della fattura elettronica deve essere riportata la data di effettuazione dell’operazione di regolarizzazione, la quale deve comunque ricadere nell’anno in cui si è verificato lo splafonamento.

- Indicazione dell’ammontare eccedente il plafond e della relativa imposta.

- Indicazione della fattura di riferimento nel campo 2.1.6. nel caso in cui l’esportatore emette un’autofattura diversa per ogni fornitore.

- Campo 2.1.1.4 Numero: È consigliabile una numerazione progressiva ad hoc.

- Estrazioni beni da deposito IVA

L’integrazione o autofattura per le operazioni di estrazione dei beni da deposito IVA in genere non è soggetta all’obbligo di fatturazione elettronica. Tuttavia occorre ricordare che i beni introdotti in libera pratica in un deposito IVA non sono soggetti ad imposta, mentre l’estrazione, anche qualora venisse effettuata dallo stesso soggetto che li ha introdotti, ne comporta l’assolvimento mediante annotazione nel registro di cui all’art.25 del DPR n.633/72, di una fattura emessa ai sensi dell’art. 17, comma 2, del medesimo decreto (c.d. “autofattura”). La Nota dell’Agenzia delle Dogane e dei Monopoli del 12 luglio 2019 precisa che nell’ ipotesi in cui non vi sia corrispondenza tra il valore del bene inserito nel deposito ed il bene estratto, in quanto quest’ultimo incrementato delle spese ad esso riferibili, l’autofattura emessa al momento dell’estrazione non è più una mera integrazione di altro documento, quanto un documento atto ad individuare il valore del bene estratto e la corretta base imponibile.

Pertanto in tale circostanza l’autofattura deve seguire le regole generali e dovrà pertanto essere emessa elettronicamente tramite il Sistema di Interscambio.

- TD22 Estrazioni beni da deposito IVA

Caso in cui il soggetto IVA procede all’estrazione dal deposito IVA (ai fini dell’utilizzazione o commercializzazione in Italia) di beni precedentemente introdotti a seguito di un acquisto intracomunitario (CASO A) o di immissione in libera pratica, ai sensi dell’articolo 50-bis, comma 6, del d.l. n. 331/1993 (CASO B). Sia nel caso A che nel caso B si possono a loro volta presentare due sub-casi a seconda che il soggetto che estrae i beni dal deposito IVA sia il medesimo che li abbia introdotti (CASI A1 e B1) oppure sia un soggetto diverso da quello che li ha introdotti (CASI A2 e B2).

Si rimanda alla consultazione della GUIDA alla Fatturazione Elettronica allegata alla presente circolare per un maggiore dettaglio.

- TD23 Estrazione beni da deposito IVA con versamento dell’IVA

Caso in cui il soggetto IVA che procede all’estrazione dal deposito IVA (ai fini dell’utilizzazione o commercializzazione in Italia) di beni introdotti ai sensi dell’articolo 50-bis, comma 4, lett. c) del d.l. n. 331/1993 (cessioni di beni già presenti in Italia con introduzione in un deposito IVA), emette un’autofattura ai sensi dell’articolo 17, secondo comma, del d.P.R. n. 633/72 e l’imposta è versata, in nome e per conto suo, dal gestore del deposito mediante F24 intestato al soggetto che estrae, entro il giorno 16 del mese successivo all’estrazione. In alternativa, è possibile procedere all’estrazione dei beni senza pagamento dell’imposta utilizzando il plafond disponibile.

Si possono presentare due sub-casi a seconda che il soggetto che estrae i beni dal deposito IVA sia il medesimo che li abbia introdotti (caso A1) oppure sia un soggetto diverso da quello che li ha introdotti (caso A2).

Si rimanda alla consultazione della GUIDA alla Fatturazione Elettronica allegata alla presente circolare per un maggiore dettaglio.

Nota: I documenti trasmessi allo SDI emessi da un soggetto diverso dal cedente prestatore in quanto generati dal cessionario/committente tramite l’emissione di un’integrazione o di un’autofattura si ritiene che debbano riportare al campo 1.6. “Soggetto emittente” la dicitura “CC” (cessionario/committente). Quanto sopra anche alla luce della risposta alla faq 140 del 19/07/2019 pubblicata dall’Agenzia delle Entrate. Un ulteriore chiarimento o conferma da parte dell’Agenzia delle Entrate sul punto, anche alla luce delle recenti novità descritte, è auspicabile.

Si allega un elenco riepilogativo di tutte le casistiche trattate con la presente circolare (Allegato 2).

Sanzioni

A seguito delle modifiche apportate dal legislatore, le sanzioni applicabili al mancato rispetto delle disposizioni, per le operazioni effettuate dal 1º gennaio 2022, sono fissate nella misura di Euro 2,00 per ciascuna fattura, entro il limite massimo di Euro 400,00 mensili. La sanzione è ridotta a metà, entro il limite di Euro 200 mensili, se la trasmissione è effettuata entro i 15 giorni successivi alle scadenze o se, nel medesimo termine, è effettuata la trasmissione corretta dei dati.

Rinnovo servizio di conservazione dell’Agenzia delle Entrate

Secondo quanto stabilito dall’art. 39 del DPR 633/72, le fatture elettroniche devono essere conservate in modalità elettronica, in conformità con quanto previsto dalle disposizioni del Codice dell’Amministrazione digitale (CAD).

Per tutti coloro che hanno attivato il servizio di conservazione offerto gratuitamente dall’Agenzia delle Entrate, si ricorda che l’accordo “Adesione alla Convenzione di servizio per la conservazione delle fatture elettroniche prevista dall’art. 1 del D.Lgs. 127/2015.” prevede una durata di 3 anni, decorrenti dalla data di adesione.

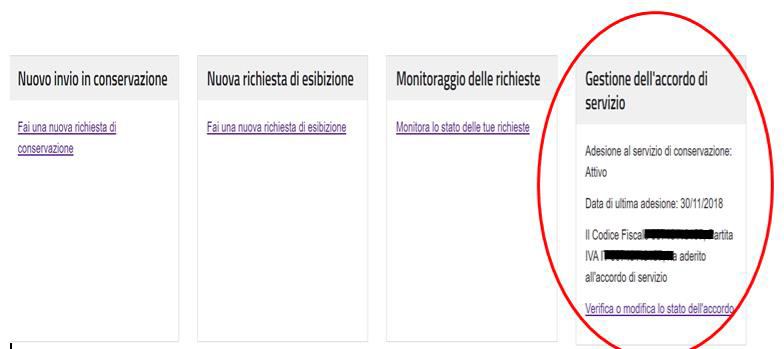

Pertanto si consiglia a coloro che hanno aderito al servizio di verificare la data di scadenza dell’accordo e di provvedere al suo rinnovo nell’apposita “Area Riservata” del portale “Fatture e Corrispettivi”:

- selezionando il link “Fatture elettroniche e Conservazione”;

- accedendo alla sezione “Conservazione” cliccando “Accedi alla sezione conservazione”;

- “Verifica o modifica lo stato dell’accordo” nella Gestione dell’accordo di servizio.

***

Allegato 1: Guida alla fatturazione elettronica v. 1.5

Allegato 2: Rappresentazione tabellare del tracciato fattura ordinaria versione 1.6.3 xls

Allegato 3: Link alle specifiche tecniche https://www.agenziaentrate.gov.it/portale/web/guest/specifiche-tecniche-versione-1.6.3

Allegato 4: Schema riepilogativo